Образец Пояснения В Налоговую По Ндс

- В нашей статье – образец пояснения в налоговую по 6 НДФЛ. Ошибки в 6 НДФЛ и пояснения.

- Пояснение в налоговую по НДС. Образец Когда нужны пояснения в налоговую по НДС При.

- Подборка материалов об изменениях в отчетности по НДС.

- Образец Пояснения В Налоговую По Ндс

- Пояснение В Налоговую По Ндс Образец 2018

- Образец Пояснения В Налоговую По Ндс Код Ошибки 1

. Когда запросят пояснения После получения декларации по НДС налоговая инспекция могут выявить с ней (п.3 ст.

88 Налогового кодекса РФ):. ошибки;. противоречия с документами;. несоответствия сведениям, имеющимся у налоговой инспекции. В такой ситуации налоговая инспекция вправе запросить пояснения от организации или ИП, представивших декларацию по НДС.

В этих целях налоговики направляют требование о предоставлении пояснений (приложение № 1 к приказу ФНС России от № ММВ-7-2/189). Как представить пояснения: пошаговая инструкция 2017 года Предположим, что в 2017 году вы получили от налоговиков требование о представлении пояснений по декларации по НДС.

Допустим, что налоговики обнаружили в декларации какие-либо противоречия. Как действовать?

Образец Пояснения В Налоговую По Ндс

Поясним в инструкции и приведем образец пояснений. Передайте квитанцию о приеме требования В первую направьте налоговикам электронную квитанцию о приеме требования о предоставлении пояснений (п. 14 Приложения к Приказу ФНС России от № ММВ-7-2/149). Квитанцию передайте в течение шести рабочих дней со дня отправки требования (п. Если квитанцию в указанный срок не передать, то в течение 10 рабочих дней со дня истечения шестидневного срока налоговики будут вправе заблокировать банковские счета, а также переводы электронных денежных средств (п. Разберитесь с выявленными противоречиями Выясните, по каким из отраженных в декларации операций инспекция обнаружила противоречия (несоответствия).

Так, если комната оформлена в морском стиле, в угол можно поставить самую настоящую деревянную лодку, внутри которой устроить полки для книг. Чертеж навесной книжной полки. Главное всегда помнить основные правила. Если стиль комнаты позволяет, размеры полок могут быть разными, как и катеты одной полки.

Перечень таких операций должен прилагаться к полученному требованию (Приложение к Письму ФНС России от № ЕД-4-15/19395). По каждой записи данного перечня налоговой инспекцией справочно указывается один из четырех кодов возможной ошибки, расшифровка которых приведена в Приложении к Письму ФНС России от № ЕД-4-15/19395. Перепроверьте декларацию по НДС Перепроверьте правильность заполнения налоговой декларации по НДС по выявленным несоответствиям. Так, в частности, может потребоваться сверить записи декларации со счетами-фактурами.

Пояснение в налоговую по НДС: образец, основные причины запроса, инструкция, изучение.

Причем обращайте внимание на правильно заполнения реквизитов записей, по которым установлены расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж). Представьте пояснения или уточненную декларацию После того, как вы перепроверили декларацию по НДС у вас есть два варианта дальнейших действий, а именно:.

представить в ИФНС уточненную налоговую декларацию с правильными сведениями (если выявлены ошибки и они привели к занижению суммы НДС к уплате);. представить в ИФНС пояснения (если выявленные ошибки или противоречия не повлияли на сумму НДС или если ошибок, на ваш взгляд, вообще не было). Пояснения либо уточненную налоговую декларацию по НДС нужно представить налоговикам в течение пяти рабочих дней с даты получения требования. С 2017 года пояснения только в электронном виде С 2017 года пояснения по декларации по НДС можно представлять исключительно в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота. При представлении пояснений на бумажном носителе такие пояснения с 2017 года не считаются представленными.

То есть, сдавать пояснения «на бумаге» совершенно теряет всякий смысл. Это предусмотрено новым абзацем 4 пункта 3 статьи 88 НК РФ. Заметим, что до 2017 года ФНС России полагала, что пояснения по декларации по НДС можно представлять в свободной форме на бумажном носителе либо в формализованном виде по телекоммуникационным каналам связи через оператора электронного документооборота (Приложение к Письму ФНС России от № ЕД-4-15/19395). С 2017 года «бумажный» вариант полностью отпадает. Формат пояснений, который будет предназначен для передачи пояснений в 2017 году утвержден приказом ФНС от 16 декабря 2016 г. № ММВ-7-15/682. (абзац 4 пункта 3 статьи 88 НК РФ).

Минюст зарегистрировал приказ 13 января. Он вступил в силу через 10 дней – 24 января 2017 года.

В связи с этим, при формировании пояснений по такому формату могут быть некоторые особенности. Инструкция динамометрический ключ jonnesway. Однако, в целом, образец пояснений по декларации НДС, которые может потребоваться передавать в ИФНС в 2017 году, может выглядеть так:.

Новый штраф с 2017 года Если в рамках камеральной проверки декларации по НДС налоговики запросили пояснения (п.3 ст. 88 НК РФ), то их нужно представить в течение пяти дней. Однако прежде налоговое законодательство не содержало никакой ответственности за неисполнение требования о представлении пояснений. И некоторые налогоплательщики попросту игнорировали запросы налоговых инспекций. С 1 января 2017 года ситуация изменится. За непредставление (несвоевременное представление) пояснений введен штраф в размере 5000 рублей, а за повторное нарушение в течение календарного года – 20 000 рублей. Это предусмотрено новой редакцией статьи 129.1 НК РФ, которая введена пунктом 13 статьи 1 Федерального закона от № 130-ФЗ.

Подробнее об этом см.

Уплата налоговых отчислений всегда предусматривает предоставление налоговой отчетности, которая в последующем проходит проверку правильности исчисления налогов. В процессе этой проверки сотрудники налоговой службы проводят выявление ошибок и сопоставление, предоставленных показателей в различных видах отчетов. В результате этих проверок у инспекторов налоговых служб могут возникать различного рода вопросы, на которые надо уметь грамотно ответить. Пояснения в налоговую о расхождениях в декларациях по НДС и прибыли нужно предоставлять в течении пяти рабочих дней в обязательном порядке и в письменном виде. Рассмотрим способы написания пояснительных «записок» по налогу на прибыль и НДС. Бухгалтерам на заметку!

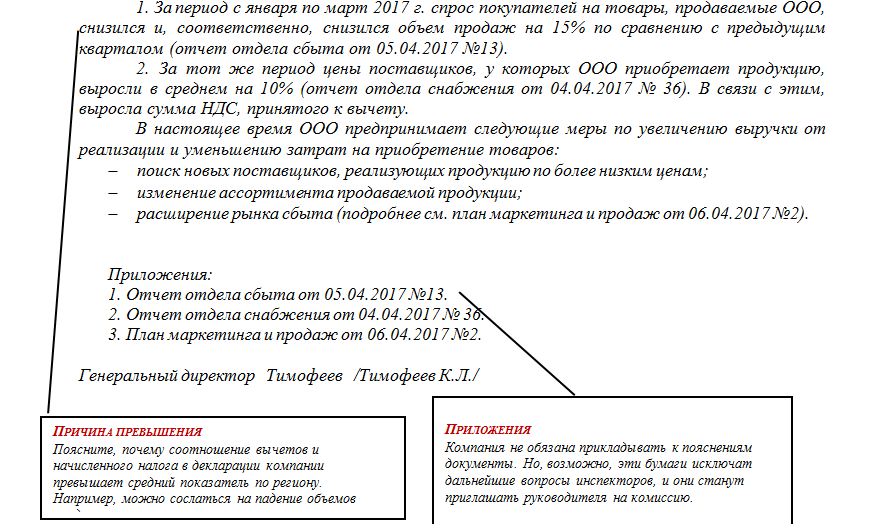

Выручка в декларации на прибыль далеко не всегда совпадает с налоговой базой, отраженной в декларации по НДС. Кроме того, расходы, отображенные в декларации на прибыль практически никогда не совпадают с показателями финансовой отчетности. Информационная нагрузка «налогового требования» Прежде чем приступить к написанию пояснительной записки о расхождениях в декларации по прибыли и НДС, необходимо выяснить, какие именно неточности изложены в требовании налогового инспектора. Присланное требование имеет свою кодировку, которая и информирует о соответствующем виде неточности: Получите 267 видеоуроков по 1С бесплатно:.;.;.

Код «1» говорит о том, что не предоставлена декларация за прошлый период. Информация, изложенная в декларации отсутствует в отчетности контрагента;. Код «2» – выявлены несоответствия в журналах учета;. Код «3» – выявлены несовпадения относительно действий посредников;. Код «4» – другие вопросы.

После изучения предъявленного требования можно приступать к написанию пояснения. Порядок написания пояснительной записки На сегодняшний день не существует законодательного регламента составления бланка «пояснительной». Составление пояснения в налоговую о расхождениях в декларации осуществляется в произвольной форме. Главное условие – это предоставление четкого ответа на задаваемый вопрос, история происхождения неточностей в декларации. На практике используется два варианта уточнения:. Выявленная погрешность находит свое отображение в пояснительной записке, но обязательно со ссылкой на корректные данные;. Наличие ошибки опровергается, предоставляются объяснения и соответствующие данные, которые подтверждают внесение этих сведений в декларацию.

Примером данной ситуации может быть расхождения в сверке между предприятием и контрагентами. Часто задаваемый вопрос: расхождения по НДС, связанное с обнаружением ошибки при начислении НДС между данными фирмы и поставщиком. Возникновение данных расхождений может быть связано с целым рядом причин:. В декларации поставщика отсутствует информация об отгрузке товара;.

Пояснение В Налоговую По Ндс Образец 2018

Поставщик товара является посредником. Действующим законодательством закреплено, что при выставлении счета от имени своего заказчика, посредник освобождается от начисления НДС, данную функцию должен выполнять непосредственный поставщик. Таким образом, наличие недочетов может быть связано с отсутствием соответствующих действий со стороны принципала, не предоставление им журналов учета или некорректное их предоставление. В таком случае необходимо дополнительно предоставлять подтверждающие документы: письмо от контрагента, комиссионный договор.

Образец Пояснения В Налоговую По Ндс Код Ошибки 1

Образец написания пояснения о расхождениях в декларации по НДС и прибыли После изучения кода ошибки, изложенного в налоговом требовании, необходимо предоставить аргументированный ответ, который будет подкреплен соответствующими цифровыми данными. Ниже по тексту изложен образец написания пояснения в налоговую инспекцию, о расхождениях в декларациях по НДС и прибыли.